2015-07-10金融界网站金融界网站金融界网站[img][/img] 微信号 jrjnews2013 功能介绍 金融界(NASDAQ:JRJC),炒股投资关注我就对了!旗下有:深耕财经、投资的专业门户金融界网站;一对一的股市投资咨询产品“爱投顾”;超低佣金的互联网交易平台“证券通”;专业、安全的综合理财平台“盈利宝”。

此轮市场出现很多新特点:产业资本私募大户蓬勃兴起、杠杆工具广泛使用、微信快速传播并迅速达成一致预期等,带杠杆的股市上涨和调整是我们目前面临的新情况。

来源:国泰君安宏观,作者:任泽平

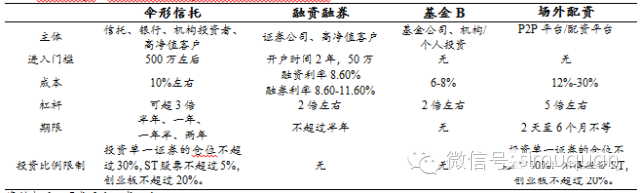

估算杠杆资金存量为4万亿左右。产业资本、私募、高净值客户,主要采用两融、伞形信托和单一结构信托工具;散户主要采用互联网平台和系统分仓模式的工具。 场外配资规模约10000亿,成本在13-20%之间,杠杆为1:4-1:5之间。主体为互联网平台、配资公司、券商、散户。风险在于杠杆高且系统会自动强行平仓。对1:4或者1:5配资账户,其预警线多设在110%至113%,止损线设在104%至108%的水平。 伞形信托规模7000亿,成本10%左右,杠杆在1:2-1:3之间。主体为信托、银行和机构投资者/高净值客户。其中,优先级资金主要来自银行理财产品,总成本在10%左右;平均期限在1年左右;风险点主要体现在杠杆可高达3倍,甚至更高。伞形信托对不同的融资比例设有不同的预警线和止损线。以某券商发布的一款产品为例,1:2融资比例,预警线为90%,止损线为85%。 融资融券余额2.13万亿,仍有上升空间,杠杆在1:1左右。客户主要为高净值个人。券商的融资利率平均为8.6%,大部分融券的利率为10.60%。融资保证金的比例在25%-150%;融券的保证金比例在50%-140%。近期股市行情下挫,两市融资买入额占A股成交额比例升至19.7%,创历史新高,但仍低于台湾水平。参照两融/流通市值的比例最高到5.5%。我国目前为4.2%,按此计算,两融需求的上限为2.7万亿。 分级基金B的价格杠杆比例约为2倍。基金A资金成本在6%-8%。从2014年9月份开始,基金B成交额呈递增速度增长,近期有所回落,为179亿元;占上证综指成交额的比重达2.6%。 带杠杆股市的特征与影响。 1)上涨时加杠杆有助于快速兑现预期,调整时去杠杆加大市场波动。这种带杠杆的调整是新情况,超出大多数人的认知。机器比人还不理性:恐慌性杀跌—杠杆爆仓—强制平仓—卖盘涌出—市场压垮并崩盘股灾—中产阶级消灭、银行不良率上升、金融危机—市场信心严重受挫,陷入长期低迷,失去正常的融资和支持实体经济转型功能……只有有效中断传导链条,才能避免负反馈。 2)做好带杠杆市场调整的控制风险预案。按照杠杆比例大小,从场外配资、伞形信托到两融风险依次暴露。如果股市深调,风险将从配资公司、散户传染到银行。 3)促进资本市场健康发展,法治规范,维护金融稳定。 4)提高门槛,保护中小投资者。 目录 1.场外配资 1.1.主体为互联网平台、配资公司、券商、散户 1.2.总融资成本在13-20% 1.3.风险:一般在1:4或1:5;自动强行平仓 1.4.受监管和市场影响,场外配资快速下降 2.伞形信托 2.1.主体为信托、银行和机构投资者/高净值客户 2.2.总融资成本在10%左右 2.3.伞形信托资金额保守估计在7000亿左右 2.4.风险:杠杆一般在1:2至1:3之间 2.5.未来的发展空间主要取决于股市行情及监管政策 3.融资融券 3.1.主体为证券公司和高净值客户 3.2.融资利率8.51%,融券利率8.35-11.60% 3.3.杠杆在1:1左右 3.4.两融业务低于国际平均水平,仍有空间 3.5.两融余额占上市公司市值比例升至3.4% 4.分级基金 4.1.主体为基金管理公司、机构/个人投资 4.2.资金成本在6-8% 4.3.占上证综指成交额的2.6% 4.4.未来空间主要取决于股市行情 4.5.价格杠杆比例1.9倍左右

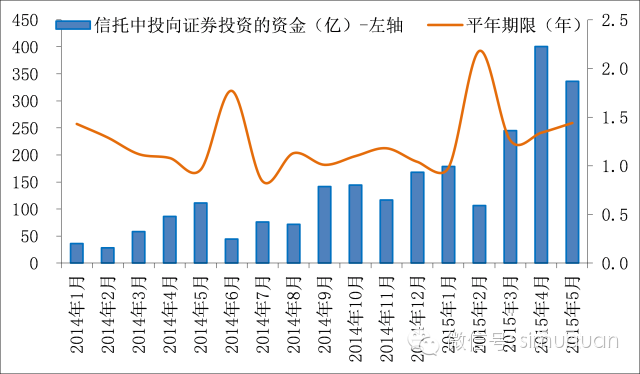

5.带杠杆股市的特征与影响 5.1.上涨时加杠杆有助于快速兑现预期,调整时去杠杆加大市场波动性 5.2.做好带杠杆市场调整的控制风险预案 5.3.促进资本市场健康发展 5.4.提高门槛,保护中小投资者 此轮市场出现很多新特点:产业资本私募大户蓬勃兴起、散户跑步加入、杠杆工具广泛使用、微信快速传播并迅速达成一致预期等,对市场产生较大影响。 产业资本、私募和高净值客户以采用两融、伞形信托和单一信托杠杆为主,散户以使用互联网平台和系统分仓模式的杠杆为主。带杠杆的股市上涨和调整是我们目前面临的新情况。 正文: 1.场外配资 1.1.主体为互联网平台、配资公司、券商、散户 定义。场外配资,监管层及市场对此并没有明确的定义,以我们的理解,场外配资是指未纳入监管层监管的配资。被监管的配资有两融、伞形信托和单一结构化产品(单一信托)。场外配资(未被监管的配资)有系统分仓模式(HOMS系统、非HOMS系统)、人工分仓模式(人工盯盘)、互联网平台模式(P2P、中介)及其它模式。其它模式包括私募基金模式和员工持股计划带杠杆模式。 私募基金配资模式。配资公司发起设立一只专门用于配资的私募产品,由配资客户认购劣后份额,其认购资金则作为配资交易的担保品。同伞形信托相比,该模式的劣势在于优先级份额无法来自于银行资金,而必须依托私募或第三方财富公司的渠道进行销售募集。由于私募基金本身需要进行分仓操作,所以很难分别哪些是分仓,哪些又是配资。 员工持股计划配资。通过资管产品进行杠杆融资,成为已经部分上市公司实施员工持股计划的做法。首先成立一个财富管理计划,然后按照一定的杠杆比例(通常为1-3倍杠杆)设立优先份额和次级份额,由员工出资认购次级份额,并向社会发型优先份额进行杠杆融资。持股员工(持有次级份额)的收益随股价波动而被放大,如果标的股票下跌到平仓线,持股员工将血本无归;反之,标的股票的上涨则因杠杆效应为次级持有人带来几何倍数的收益。 投资品种有限制。一般的场外配资禁止投资ST、*ST和部分创业板股票。对单只个股的买入量不得超过申报委托时合作账户资产的60%,即不能用合作账户满仓操作单只个股。并且禁止做跌幅超过8%的股票、T-1及T-2日均为跌停的股票。 1.2.总融资成本在13-20% 场外配资融资成本约为13-18%。互联网配资模式有,中介模式,如金斧子;P2P模式,如汇银通。其本质都是股民在线提出配资申请,互联网平台帮其融资扩大操作资金。以P2P互联网平台配资为例,P2P投资人的收益约为年化10%-15%左右,期限以1、2个月居多,最长一般不超过6个月,平台再以服务费、开户费、管理费等名目收取3%的费用,配资申请人获得资金的总成本普遍在13-18%左右。以中介模式为例,互联网平台只负责撮合交易并收取一定的中介费,费率基本在3%左右。其一端对接线上申请配资的股民,另一端对接线下的配资公司,其资金以自有资金、民间资金为主。总成本在15-20%。 1.3.风险:一般在1:4或1:5;自动强行平仓 杠杆一般在1:4或1:5。配资公司配资业务的杠杆比例较高,一般为1:4或1:5,甚至可以达到1:10。根据杠杆比例的不同,配资公司设有平仓警戒线和强制平仓线,杠杆越大,“红线”越紧,以保证其出借资金及利息的安全。以其中一家配资公司为例,对于1:5的杠杆配资,其平仓线在110%,亏损8.33%时就会平仓;对于1:4的杠杆配资,其平仓线在112%,亏损10.4%时就会平仓;对于1:1的配资,平仓线在115%,亏损42.5%时会平仓。例如,根据PPmoney、迅银、点金盒、大金牛等几家配资公司发布数据,对1:4或者1:5配资账户,其预警线多设在110%至113%,止损线设在104%至108%的水平。 杠杆在1:10的配资公司一般用于短线操作。这种一般是用于短线操作,日利息1-2%,强平线在9%左右。由于风险较高,所以配资公司对于其操作控制较为严格。配资公司会要求客户的股票总仓位不超过70%,其中单只股票的仓位不能超过30%。 如果跌至平仓线,互联网平台和系统分仓模式会自动强行平仓。除去这两种模式,其它的配资模式会视股市行情而定。对于资金量较大的客户,在股市走强的时候,其强平线会稍高,但在股市走弱时,会严格控制平仓线。另外,整体看,大规模账户的强平线低于小规模账户。 1.4.受监管和市场影响,场外配资快速下降 场外配资金额约为10000亿左右。前期,受股市行情上升影响,场外配资规模发展迅猛,据估算,目前场外配资规模总共约10000亿左右,约占境内上市公司流通股资金量的比重为2%。 受监管和股市下跌影响,场外配资快速下降。根据中国证券金融公司答记者问数据,沪深两市6月25-26日两个交易日通过HOMS系统强制平仓金额不超过40亿元,6月29日上午强制平仓规模约22亿元。 未来场外配资发展主要取决于监管政策和股市行情影响。受监管政策和股市行情影响,6月配资规模发展几乎停滞。未来,场外配资的走向主要依赖监管政策和股市行情。 2.伞形信托 2.1.主体为信托、银行和机构投资者/高净值客户 定义。伞形信托是结构化证券类信托的一种,在一个主信托账户下面,通过交易系统(例如)拆分成多个子账户,每个子账户都是一个小型的结构化信托,有单独的优先级和劣后级委托人,彼此独立运作,劣后级委托人作为投资顾问,利用杠杆在股票市场运作优先级资金。信托公司通过其信息技术和风控平台,对每个子账户进行监控。一般而言,优先级和劣后级委托人分别为银行和机构投资者。 投资品种多。在投资限制方面,融资融券会有一个券种的约束,伞型除了少部分股票不能参与,创业板、非创业板、ST都可以投资,对投资者而言灵活性比较好。 2.2.总融资成本在10%左右 优先级资金主要为银行理财资金。其收取固定收益,年利率一般在8%左右。再加上信托资金保管费、咨询费用等,机构投资者的总融资成本在10%左右。平均期限在1年左右,到期后可以再续。 2.3.伞形信托资金额保守估计在7000亿左右 信托资金投向股票的资金占境内上市公司流通股资金量的比重快速升至1.97%。信托资金投向股票资金比重上升,伞形信托资金占境内上市公司流通股的比重在2014年第三季度达到滑落后继续攀升至2015年第一季度的1.97%,创历史新高。 信托投向股票的资金比重上升到5.77%,创历史新高。截至到2015年第一季度,信托资金投向股票的资金总额为7770亿元,较2014年第四季度增加41%。相比较,信托资金投向工商企业的资金仅上升279亿元,0.9%。信托资金投向股票的资金占总信托资金的比重从2014年初的2.83%涨到5.77%。2015年5月信托投向证券投资的金额为336亿元。 图1 5月信托中投向证券投资的资金量回落

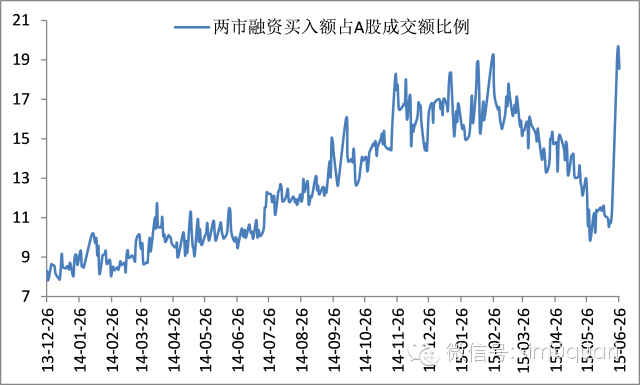

资料来源:中国信托业协会,国泰君安证券研究 2.4.风险:杠杆一般在1:2至1:3之间 杠杆一般在1:2。一般信托产品持有的单一证券的比例不能超过信托资产的比例10%,但是在伞形信托下,子信托账户可以持有单一证券的比例可以放大到30%。伞形信托产品配资比例可以达到1:3,甚至更高。根据杠杆比例的不同,伞形信托设有预警线和止损线,杠杆越大,“红线”越紧。以某券商发布的一款产品为例,1:2融资比例,预警线为90%,止损线为85%;1:1融资比例,预警线为69%,止损线为64%。 2.5.未来的发展空间主要取决于股市行情及监管政策 伞形信托增速超过上证综指。2015年第一季度,信托资金投向股票的资金总额为7770亿元,较2014年第四季度增加41%。同期,上证综指增速为16%。 近期受股市行情影响,部分伞形信托客户跌破止损线。据报道,6月29日,中融信托破止损的有250个客户单元,占比总数3300个的8%左右,五矿信托伞形信托有150亿规模破止损,占比总规模700亿的20%左右。 3.融资融券 3.1.主体为证券公司和高净值客户 定义。2008年4月23日国务院颁布的相关条例中提到:融资融券业务,是指在证券交易所或者国务院批准的其他证券交易场所进行的证券交易中,证券公司向客户出借资金供其买入证券或者出借证券供其卖出,并由客户交存相应担保物的经营活动。从信用账户新增开户数看,客户主要以个人为主,机构数量较少。 3.2.融资利率8.51%,融券利率8.35-11.60% 券商的融资利率平均为8.51%,大部分融券的利率为10.60%。其中,申银万国证券、中信建投证券等55家的融券利率为8.60%;大同证券、国金证券为8.35%;东莞证券为9.60%。 3.3.杠杆在1:1左右 融资保证金的比例在25%-150%;融券的保证金比例在50%-140%。融资融券可以扩大证券供求,增加交易量、放大资金使用,增加股市流通性和交易活跃性,从而降低流动性风险。 3.4.两融业务低于国际平均水平,仍有空间 近期股市行情下挫,两市融资买入额占A股成交额比例升至19.7%,创历史新高,但低于台湾水平。2014年7月以来,融资买入额占A股成交额比重加速上升,2015年2月一度达到19.2%,之后回落,近期受股市迅速下挫影响,两市融资买入额占A股成交额迅速上升至19.7%,创历史新高。美国为16%-20%,日本为15%,我国台湾地区为20%-40%。台湾1994年出台的相关文件放开融资融券业务。融资融券交易额不断刷新历史记录,次年7年月份,融资融券偿还交易额占股市成交量的比例曾达到37%。 图2 近期两市融资买入额占A股成交额比例波动较大

资料来源:Wind,国泰君安证券研究 静态测算两融规模上限为2.7万亿。参照与我国投资者结构相似的台湾,两融/流通市值的比例最高到5.5%。我国目前为4.2%,按此计算,两融需求的上限为2.7万亿。 融资业务规模仍有增长空间。6月12日,证监会已就有关文件公开征求意见,着眼于建立市场逆周期调节、证券公司自主风险控制和投资者自我约束的机制。中国证券金融公司将按照证监会的部署,继续规范发展融资融券业务。 3.5.两融余额占上市公司市值比例升至3.4% 近期两融余额回落到2.13万亿。2014年6月,两融余额增速为3%,10月为15%,最近一月增速为8%。截至2015年6月26日,两融余额共2.13万亿元,占上市公司市值的3.4%,与美国相当。但是融资和融券业务发展极不相称,融资额为2.13万亿元,融券额为47.60亿元。目前,具有融资融券资格的券商99家,而仅有92家具有融券业务。 4.分级基金 4.1.主体为基金管理公司、机构/个人投资 定义。分级基金是指通过事先约定基金的风险收益分配,将母基金份额分为预期风险收益不同的子份额,并可将其中部分或全部类别份额上市交易的结构化证券投资基金,其中,分级基金的基础份额称为母基金份额,预期风险、收益较低的子份额称为A类份额,预期风险、收益较高的子份额称为B类份额。 实质。分级基金实质上是有B类份额持有人向A类份额持有人融资,获得投资杠杆,A类份额持有人获得相应的融资利息。 主体。分级基金由基金管理有限公司发起,主要申购人为机构投资人、个人投资人和合格境外投资人。 4.2.资金成本在6-8% 分级A的资金成本在6-8%。与 A类份额的约定收益便是B类份额融资所需要支付的利息。一般情况,A的约定年收益率大约为一年期银行定期存款利率加上一定的利率溢价。2015年6月26日,所有分级基金B的平均实际资金成本为7.7%。 4.3.占上证综指成交额的2.6% 基金B成交额已达175.9亿元。2014年9月份之前,基金B成交额在40亿元左右。之后,基金B成交额成递增的速度增长到175.91亿元。其中,基金B成交额占上证综指成交额的比重达到峰值3.2%后,回落至2.6%。 4.4.未来空间主要取决于股市行情 基金B成交额与股市成交额同步增长。一般情况下,随着股市好转,分级B基金因为其高收益率而赢得投资者的亲睐。股市下挫,基金B成交额也会出现收缩。 4.5.价格杠杆比例1.9倍左右 分级基金B的价格杠杆比例大约在1.9倍。根据证监会规定,股票分级基金的初始杠杆率不超过2倍,最高杠杆率不超过6倍,债券分级基金的初始杠杆率不超过10/3,无固定分级运作期限的债券型分级基金不超过8倍。2015年6月22日,分级基金B的价格杠杆平均为1.90。 表1场外配资、伞形信托、融资融券和基金B的对比

资料来源:国泰君安证券研究 5.带杠杆股市的特征与影响 5.1.上涨时加杠杆有助于快速兑现预期,调整时去杠杆加大市场波动性 杠杆交易金额与股市行情正相关,在形成一致预期情况下有助于投资者快速兑现预期。在牛市中,有些客户会采用伞形信托加两融等方式重复加杠杆。市场调整加速投资者去杠杆,当前新增配资业务发展几乎停滞。 这种带杠杆的调整是新情况,超出大多数人的认知。机器比人还不理性:恐慌性杀跌—杠杆爆仓—强制平仓—卖盘涌出—市场压垮并崩盘股灾—中产阶级消灭、银行不良率上升、金融危机—市场信心严重受挫,陷入长期低迷,失去正常的融资和支持实体经济转型功能……只有有效中断传导链条,才能避免负反馈。 5.2.做好带杠杆市场调整的控制风险预案 高杠杆的场外配资首先爆仓,带来多米诺骨牌效应。按照杠杆比例大小,从场外配资、伞形信托到两融依次下降。据估算,目前在5000点左右建仓的场外配资已基本被清理,4500点建仓的大半已触及平仓线。如果市场继续调整,伞形信托和两融的配资风险将暴露。沪深两市25至26日两个交易日通过HOMS系统强制平仓金额不超过40亿元,29日上午强制平仓规模约22亿元。沪深两市25至26日两个交易日因维持担保比例低于130%而强制平仓金额不到600万元,风险可控。从投资者的资金来源看,当前银行进入配资的杠杆基本在1:2左右。如果股市继续调整,下一步风险将从配资公司、散户传染到银行。因此,需要做好带杠杆市场调整的控制风险预案。 5.3.促进资本市场健康发展 规范两融,促进融资融券业务健康发展。2月初,证监会发文,强调严格坚持两融开户50万元资产门槛,以及不得向开户不足半年的客户融资融券。4月16日,证监会针对券商两融业务再次强调,不得以任何形式开展场外股票配资、伞形信托等活动,不得为场外股票配资、伞形信托提供数据端口等服务或便利。4月17日证监会新闻发布会“七方面规范两融”,四家自律组织发布相关文件,4月18日证监会答记者问澄清打压股市消息。5月6日证金公司提出应审慎合理确定融资类业务规模总量,控制融资融券业务规模,将证券公司净资本与融资融券规模挂钩,还有将高市盈率、亏损股票调出融资标的证券范围。5月25日,证监会发言人再次提及两融,多次强调业务风险及随之带来的流动性风险,敦促证券公司要始终把风险管理工作放在第一位。 暂停新增客户开通HOMS系统。4月中旬证监会发文,要求券商不得以任何形式参与场外股票配资、伞形信托等活动,不得为场外股票配资、伞形信托提供数据端口等服务或便利。随着杠杆交易愈演愈烈,A股指数加速上涨,证监会又于5月底全面叫停场外配资数据端口服务,包括HOMS系统,6月12日证监会再次要求各证券公司不得通过网上证券交易接口为任何机构和个人开展场外配资活动、非法证券业务提供便利,随后各大券商开始逐步关闭HOMS系统接入端口。6月24日,恒生电子暂停新增客户开通HOMS系统的请求。 5.4.提高门槛,保护中小投资者 两融开户门槛从开立证券账户半年上升到2年,资金额度由10万上升到50万。伞形信托的门槛由100万提高到500万,然后,禁止新开伞形信托,新增客户只能通过单一机构化产品渠道,门槛是2000万。HOMS系统的配资门槛可以低至十几万,禁止新增客户进行HOMS操作,相当于提高了门槛,保护中小投资者。 “做个有靠山的股民”长按下方图片识别二维码

点『阅读原文』下载爱投顾APP,据说下载了的人买啥啥涨哦!

阅读原文阅读 举报  微信扫一扫 微信扫一扫

关注该公众号 |